иүҫз‘һпјҡ2023е№ҙдёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡжҙһеҜҹ

- дҪңиҖ…пјҡдёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡеҸ‘еұ•иғҢжҷҜдёҺзҺ°зҠ¶еҲҶжһҗ

еүҚжҷҜе№ҝйҳ”пјҢеҸ‘еұ•иүҜеҘҪ

еҹҺеёӮеҢ–еҸ‘еұ•жӢүеҠЁйӨҗйҘ®иЎҢдёҡзЁіе®ҡеўһй•ҝпјҢиҝӣиҖҢеёҰеҠЁз”ҹйІңйЈҹжқҗйҮҮиҙӯ规模жҸҗеҚҮ

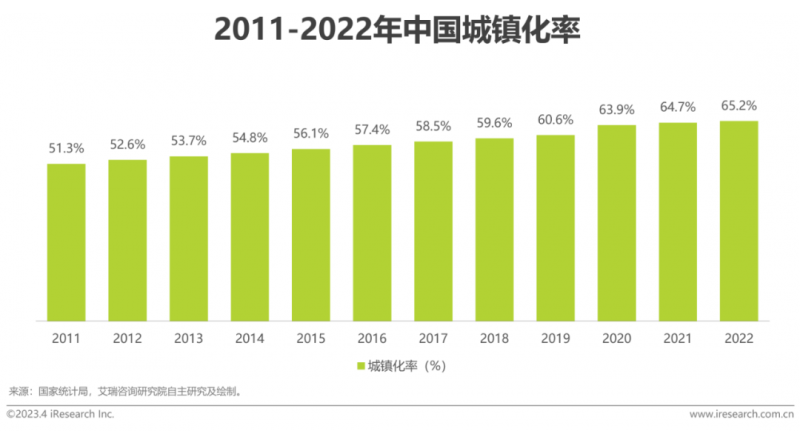

ж”№йқ©ејҖж”ҫд»ҘжқҘпјҢдёӯеӣҪеҹҺеёӮ规模дёҚж–ӯжү©еӨ§пјҢеҹҺеёӮз»ҸжөҺе®һеҠӣжҢҒз»ӯеўһејәпјҢеҹҺеёӮйқўиІҢ焕然дёҖж–°пјҢеҹҺй•ҮеҢ–е»әи®ҫе’ҢеҹҺеёӮеҸ‘еұ•еҸ–еҫ—дәҶдёҫдё–зһ©зӣ®зҡ„жҲҗе°ұгҖӮ2011-2022е№ҙпјҢдёӯеӣҪеҹҺй•ҮеҢ–зҺҮд»Һ51.3%еўһй•ҝиҮі65.2%пјҢжҖ»и®ЎжҸҗеҚҮ13.9%гҖӮ

дјҙйҡҸеҹҺеёӮе’Ңз»ҸжөҺзҡ„еҸ‘еұ•пјҢдёӯеӣҪйӨҗйҘ®иЎҢдёҡдёҚд»…жҲҗдёәдәәж°‘з”ҹжҙ»ж°ҙе№іе’Ңж¶Ҳиҙ№иғҪеҠӣжҸҗеҚҮзҡ„и§ҒиҜҒпјҢд№ҹйҖҗжӯҘжҲҗдёәжү©еҶ…йңҖгҖҒдҝғж¶Ҳиҙ№гҖҒзЁіеўһй•ҝгҖҒжғ ж°‘з”ҹзҡ„ж”Ҝжҹұдә§дёҡгҖӮж №жҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®жҳҫзӨәпјҢ2019е№ҙйӨҗйҘ®иЎҢдёҡ收е…Ҙдёә4.7дёҮдәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ9.4%гҖӮе°Ҫз®Ў2020-2022е№ҙеҸ—з–«жғ…еҪұе“ҚпјҢйӨҗйҘ®иЎҢдёҡ收е…ҘжңүжүҖдёӢйҷҚпјҢдҪҶйҡҸзқҖз–«жғ…дёҘжҺ§жҺӘж–Ҫзҡ„и§ЈйҷӨпјҢйӨҗйҘ®иЎҢдёҡе°ҶиҝҺжқҘж–°дёҖиҪ®еҸ‘еұ•жңәдјҡгҖӮ

дёӯеӣҪйӨҗйҘ®дёҡзҡ„е№ізЁіеҸ‘еұ•д№ҹеёҰеҠЁдәҶз”ҹйІңйЈҹжқҗйҮҮиҙӯ规模жҸҗй«ҳгҖӮж №жҚ®е…ЁеӣҪеҹҺеёӮеҶңиҙёдёӯеҝғиҒ”еҗҲдјҡи°ғжҹҘз»“жһңжҳҫзӨәпјҢ2022е№ҙеҶңдә§е“Ғжү№еҸ‘жҖ»жҲҗдәӨйҮҸзәҰдёә10.4дәҝеҗЁпјҢжү№еҸ‘жҖ»дәӨжҳ“йўқзәҰдёә6.2дёҮдәҝе…ғгҖӮ2020е№ҙеҸ—з–«жғ…еҪұе“ҚпјҢжҲҗдәӨйҮҸдёҺдәӨжҳ“йўқеқҮеҸ—еҲ°зҹӯжңҹеҶІеҮ»пјҢдҪҶзӣ®еүҚе·ІжҒўеӨҚиҮіз–«жғ…еүҚж°ҙе№ігҖӮ

ж¶Ҳиҙ№еҚҮзә§жҸҗй«ҳж¶Ҳиҙ№иҖ…еҜ№з”ҹйІңйЈҹжқҗзҡ„е“ҒиҙЁиҰҒжұӮпјҢиҝӣиҖҢеҖ’й—ӯз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдјҳеҢ–еҚҮзә§гҖӮ

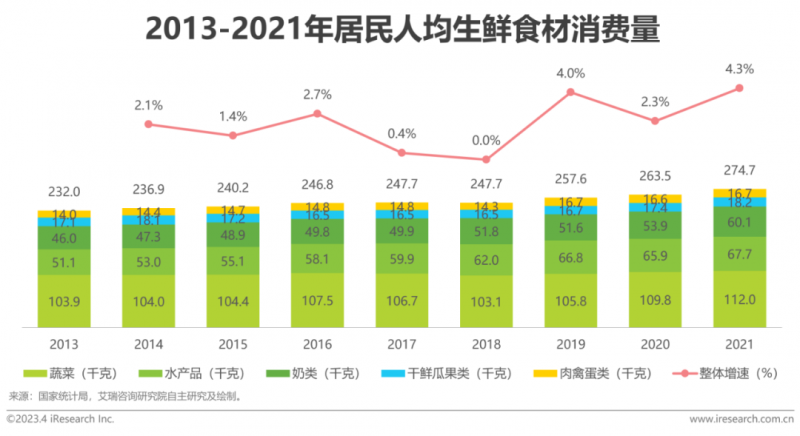

йҡҸзқҖдёӯеӣҪз»ҸжөҺзҡ„еҸ‘еұ•гҖҒеұ…民收е…Ҙж°ҙе№ізҡ„жҸҗеҚҮпјҢж¶Ҳиҙ№иҖ…еҜ№з”ҹйІңйЈҹжқҗзҡ„ж¶Ҳиҙ№йҮҸд№ҹеңЁйҖҗе№ҙеўһй•ҝгҖӮж №жҚ®дёӯеӣҪз»ҹи®Ўе№ҙйүҙж•°жҚ®жҳҫзӨәпјҢе…ЁеӣҪеұ…ж°‘дәәеқҮз”ҹйІңйЈҹжқҗж¶Ҳиҙ№йҮҸз”ұ2013е№ҙзҡ„232.0еҚғе…ӢеўһиҮі2021е№ҙзҡ„274.7еҚғе…ӢгҖӮ

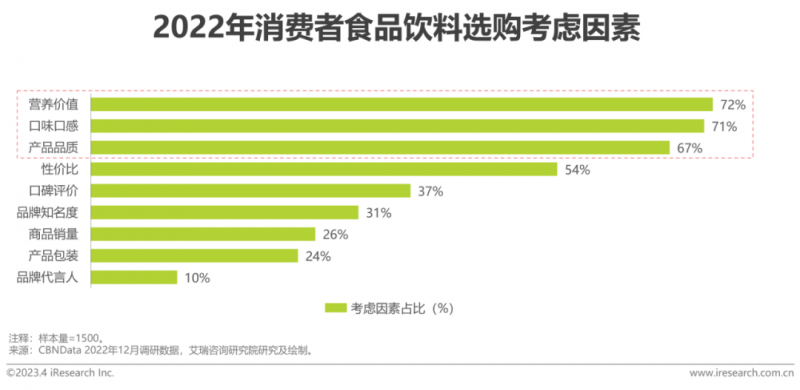

ж¶Ҳиҙ№иҖ…еңЁйҖүиҙӯйЈҹе“ҒйҘ®ж–ҷе•Ҷе“Ғж—¶ејҖе§ӢжіЁйҮҚе•Ҷе“Ғзҡ„еҶ…еңЁд»·еҖјгҖӮж №жҚ®2022е№ҙ12жңҲж¶Ҳиҙ№иҖ…и°ғз ”ж•°жҚ®жҳҫзӨәпјҢж¶Ҳиҙ№иҖ…еңЁйҖүиҙӯйЈҹе“ҒйҘ®ж–ҷзұ»е•Ҷе“Ғж—¶пјҢдјҡдјҳе…ҲиҖғиҷ‘иҗҘе…»д»·еҖјгҖҒеҸЈе‘іеҸЈж„ҹдёҺдә§е“Ғе“ҒиҙЁгҖӮеҗҢж—¶пјҢз–«жғ…еүҚеҗҺж¶Ҳиҙ№иҖ…еҜ№дәҺйЈҹе“ҒйҘ®ж–ҷзұ»е•Ҷе“Ғзҡ„еұһжҖ§йңҖжұӮд№ҹжңүжүҖеҸҳеҢ–гҖӮе…·дҪ“иЎЁзҺ°дёәпјҡж¶Ҳиҙ№иҖ…ејҖе§ӢжіЁйҮҚеҒҘеә·з»ҝиүІгҖҒиҗҘе…»д»·еҖјд»ҘеҸҠдә§е“Ғе“ҒиҙЁзӯүпјҢиҝҷиЎЁжҳҺж¶Ҳиҙ№иҖ…еңЁйҘ®йЈҹж–№йқўжӣҙеҠ иҝҪжұӮе•Ҷе“Ғзҡ„еҒҘеә·еҢ–гҖҒиҗҘе…»еҢ–дёҺзІҫиҮҙеҢ–гҖӮ

然иҖҢпјҢдј з»ҹз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫеӯҳеңЁиҜёеӨҡејҠз«ҜпјҢеҗ„ејҠз«Ҝд№Ӣй—ҙзӣёдә’еӢҫиҝһпјҢиҝҷеҜ№е…ЁйқўжҺЁиҝӣз”ҹйІңйЈҹжқҗж¶Ҳиҙ№еҚҮзә§жһ„жҲҗдәҶжҢ‘жҲҳгҖӮеӣ жӯӨпјҢдј з»ҹз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫзҡ„еҸ‘еұ•з—ӣзӮ№дәҹйңҖйҖҡиҝҮзі»з»ҹзҡ„ж•°еӯ—еҢ–и§ЈеҶіж–№жЎҲеҠ д»Ҙи§ЈеҶігҖӮ

дј з»ҹз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡз—ӣзӮ№еҲҶжһҗ

дј з»ҹз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫй“ҫжқЎеҶ—й•ҝпјҢдҫӣеә”й“ҫдҝЎжҒҜдёҚеҜ№з§°пјҢеҗҢж—¶еӯҳеңЁдә§й”Җи„ұиҠӮгҖҒдҝЎжҒҜеҢ–зЁӢеәҰдҪҺзӯүжөҒйҖҡж•ҲзҺҮдҪҺдёӢй—®йўҳ дёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫд»Ҙй“ҫжқЎй•ҝдёҺзҺҜиҠӮеӨҡдёәдё»иҰҒзү№еҫҒгҖӮз”ҹйІңйЈҹжқҗд»ҺеҶңжҲ·еҲ°ж¶Ҳиҙ№иҖ…иҮіе°‘з»ҸиҝҮ3еұӮжөҒиҪ¬пјҢдҫӣеә”й“ҫиҫғдёәеҶ—й•ҝгҖӮеӨҡе№ҙжқҘпјҢдёӯеӣҪе·ІеҪўжҲҗзЁіе®ҡзҡ„д»ҘеӨҡзә§жү№еҸ‘еёӮеңәдёәдё»зҡ„з”ҹйІңйЈҹжқҗжөҒйҖҡдҪ“зі»пјҢеҚіеҲҶж•Јзҡ„еҶңжҲ·з”ҹдә§е•Ҷе“ҒеҗҺпјҢз”ұеӨ§йҮҸз»ҸзәӘдәә收иҙӯ并иҝҗиҫ“иҮідә§ең°жү№еҸ‘еёӮеңәпјҢйҡҸеҗҺд»Һй”Җең°дёҖзә§жү№еҸ‘е•ҶдёҺдәҢзә§жү№еҸ‘е•ҶеҲҶй”ҖиҮіеҶңиҙёеёӮеңәгҖҒйӨҗйҘ®й—Ёеә—зӯүпјҢдҪңдёәз”ҹйІңйЈҹжқҗеҲҶй”Җй“ҫи·Ҝдёӯзҡ„йҮҚиҰҒдёҖзҺҜпјҢз”ҹйІңйЈҹжқҗй…ҚйҖҒдјҒдёҡиғҪеӨҹеңЁз»Ҳз«Ҝй…ҚйҖҒдёӯеҸ‘жҢҘе“Ғзұ»ж•ҙеҗҲпјҢжҸҗй«ҳй…ҚйҖҒж•ҲзҺҮзҡ„дҪңз”ЁгҖӮе…·дҪ“жқҘиҜҙпјҢз”ҹйІңйЈҹжқҗй…ҚйҖҒдјҒдёҡеҸҜйҖҡиҝҮдёҖзә§жү№еҸ‘е•ҶжҲ–дәҢзә§жү№еҸ‘е•ҶжӢҝиҙ§пјҢиҝӣиЎҢе“Ғзұ»ж•ҙеҗҲеҗҺеҶҚеҲҶй”ҖиҮіз»Ҳз«ҜдјҒдёҡпјҢеӣ иҖҢжӣҙжҳ“ж»Ўи¶ідёҚеҗҢз”ҹйІңйЈҹжқҗйҮҮиҙӯе®ўжҲ·зҡ„е·®ејӮеҢ–йңҖжұӮгҖӮеӣ жӯӨпјҢз”ҹйІңйЈҹжқҗй…ҚйҖҒдјҒдёҡеҸҜж №жҚ®иҮӘиә«дҫӣеә”й“ҫиө„жәҗзҰҖиөӢиҒҡз„Ұзү№е®ҡиЎҢдёҡе®ўжҲ·иҝӣиЎҢж·ұиҖ•пјҢд»ҘзЁіжӯҘжҸҗеҚҮиЎҢдёҡз«һдәүеҠӣпјҢеҰӮиҸңж— еҝ§дё»иҰҒдёәиҝһй”ҒйӨҗйҘ®жҸҗдҫӣйЈҹжқҗй…ҚйҖҒжңҚеҠЎпјҢе№јйІңйҖҡеҲҷдё»иҰҒдёәе№је„ҝеӣӯжҸҗдҫӣйЈҹжқҗй…ҚйҖҒжңҚеҠЎгҖӮ

ж•ҙдҪ“жқҘзңӢпјҢеңЁе·ЁеӨ§зҡ„еёӮеңәйңҖжұӮж”Ҝж’‘дёӢпјҢз”ҹйІңйЈҹжқҗй…ҚйҖҒдјҒдёҡж•°йҮҸдј—еӨҡпјҢдҪҶиЎҢдёҡж•ҙдҪ“дҝЎжҒҜеҢ–зЁӢеәҰиҫғдҪҺпјҢй…ҚйҖҒдёҺз®ЎзҗҶжЁЎејҸзӣёеҜ№дј з»ҹпјҢдәҹйңҖиҝӣиЎҢж•°еӯ—еҢ–еҚҮзә§гҖӮжӯӨеӨ–пјҢеӨҡзә§дҫӣеә”й“ҫдҪ“зі»дҪҝеёӮеңәдҝЎжҒҜйҡҫд»ҘеҸҠж—¶еҸҚйҰҲеҲ°еҗ„зҺҜиҠӮзҡ„дҫӣеә”й“ҫдё»дҪ“еӨ„пјҢеҜјиҮҙдҫӣеә”й“ҫдҝЎжҒҜдёҚеҜ№з§°й—®йўҳйҖҗжӯҘеҮёжҳҫпјҢдә§й”Җи„ұиҠӮзҺ°иұЎйў‘жңүеҸ‘з”ҹгҖӮз№ҒжқӮзҡ„дҫӣеә”й“ҫдҪ“зі»з”ұдәҺзјәд№Ҹж•°жҚ®й©ұеҠЁзҡ„еҶізӯ–е·Ҙе…·пјҢдёҘйҮҚеүҠејұдәҶз”ҹйІңйЈҹжқҗзҡ„жөҒйҖҡж•ҲзҺҮгҖӮ

з»јдёҠпјҢеҸҜд»ҘеҸ‘зҺ°з”ҹйІңйЈҹжқҗй“ҫжқЎеҶ—й•ҝгҖҒзҺҜиҠӮеӨҡд»ҘеҸҠдҫӣеә”й“ҫдҝЎжҒҜдёҚеҜ№з§°зӯүй—®йўҳдёҘйҮҚеҲ¶зәҰдәҶдёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡзҡ„й«ҳж•ҲеҸ‘еұ•гҖӮеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢеҶңдә§е“Ғжү№еҸ‘еёӮеңәд»Қ然жҳҜз”ҹйІңйЈҹжқҗзҡ„дё»иҰҒжөҒйҖҡжё йҒ“пјҢиҖҢеҪ“еүҚдёӯеӣҪеҶңдә§е“Ғжү№еҸ‘еёӮеңәж•°еӯ—еҢ–зЁӢеәҰиҫғдҪҺпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдҫқ然еӨ„еңЁдҝЎжҒҜеҢ–зЁӢеәҰиҫғдҪҺзҡ„йҳ¶ж®өгҖӮ з”ҹйІңйЈҹжқҗе…·жңүйқһж ҮгҖҒжҳ“жҚҹиҖ—зҡ„зү№жҖ§ з”ҹдә§з«Ҝз”ҹйІңйЈҹжқҗзјәд№Ҹз»ҹдёҖе“ҒиҙЁж ҮеҮҶпјҢдә§е“ҒиҙЁйҮҸйҡҫд»Ҙеҫ—еҲ°жңүж•ҲжҺ§еҲ¶гҖӮеҗҢж—¶пјҢз”ұдәҺи·ЁеҢәеҹҹиҝҗиҫ“гҖҒеҶ·й“ҫзү©жөҒеҹәзЎҖи®ҫж–Ҫе°ҡжңӘе®Ңе–„д»ҘеҸҠеҲҶй”ҖзҺҜиҠӮеҶ—й•ҝзӯүеҺҹеӣ пјҢдёӯеӣҪз”ҹйІңйЈҹжқҗж•ҙдҪ“жҚҹиҖ—зҺҮиҫғй«ҳгҖӮзӣ®еүҚпјҢдёӯеӣҪз”ҹйІңйЈҹжқҗзҡ„жҚҹиҖ—зҺҮдёә25-30%пјҢиҝңй«ҳдәҺзҫҺеӣҪ1%-2%гҖҒж—Ҙжң¬5%зҡ„жҚҹиҖ—зҺҮж°ҙе№ігҖӮеӣ жӯӨпјҢдёӯеӣҪз”ҹйІңйЈҹжқҗжҚҹиҖ—зҺҮзҡ„дјҳеҢ–з©әй—ҙиҫғеӨ§гҖӮ дёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡеҸ‘еұ•еҺҶзЁӢеҸҠдё»иҰҒжЁЎејҸеҜ№жҜ”еҲҶжһҗ дёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡеҸ‘еұ•еҺҶзЁӢ 2014е№ҙпјҢдёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫвҖңйҮҚиө„дә§вҖқжЁЎејҸзҡ„дјҒдёҡејҖе§Ӣз§ҜжһҒеёғеұҖToBз”өе•ҶжҲҳз•ҘпјҢеҠӣеӣҫеҸ–д»Јдҫӣеә”й“ҫзҡ„еӨҡзә§дёӯй—ҙе•ҶпјҢд»ҘеӨ§е№…жҸҗй«ҳз”ҹдә§з«ҜеҲ°йҮҮиҙӯз«Ҝзҡ„з”ҹйІңйЈҹжқҗжөҒйҖҡж•ҲзҺҮгҖӮз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫвҖңйҮҚиө„дә§вҖқзҡ„е•ҶдёҡжЁЎејҸж №жӨҚдәҺдёӯеӣҪеҶңдёҡз”ҹдә§зҡ„еӣҪжғ…гҖӮдёӯеӣҪд»ҘвҖңе°ҸеҶңз»ҸжөҺвҖқдёәдё»пјҢжәҗеӨҙдә§ең°иҫғдёәеҲҶж•ЈпјҢз”ҹйІңйЈҹжқҗз”ұз”°й—ҙең°еӨҙеҲ°з»Ҳз«Ҝж¶Ҳиҙ№иҖ…дјҡз»ҸеҺҶ4-5ж¬Ўе‘ЁиҪ¬пјҢжөҒйҖҡй“ҫжқЎиҫғй•ҝгҖӮеҠ дёҠ2014е№ҙдёӯеӣҪеҗ„дә§дёҡиҝҺжқҘB2BйЈҺеҸЈжңҹпјҢвҖңйҮҚиө„дә§вҖқжЁЎејҸзҡ„дјҒдёҡзһ„еҮҶз”ҹйІңйЈҹжқҗжөҒйҖҡзҡ„з—ӣзӮ№жқҘеҠӣеӣҫзј©зҹӯжөҒйҖҡй“ҫжқЎгҖӮдёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡдёӢжёёеёӮеңәе№ҝйҳ”пјҢеҢ…жӢ¬еӯҰж ЎйЈҹе ӮгҖҒдјҒдёҡйЈҹе ӮгҖҒеЁұд№җеңәжүҖд»ҘеҸҠйӣ¶е”®еңәжүҖзӯүгҖӮзҗҶи®әдёҠвҖңйҮҚиө„дә§вҖқжЁЎејҸзҡ„дјҒдёҡйҖҡиҝҮйӣҶдёӯйҮҮиҙӯж–№ејҸиғҪеӨҹйҷҚдҪҺдёҠжёёйҮҮиҙӯжҲҗжң¬пјҢдҪҶдёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫжһҒе…·дёӯеӣҪзү№иүІпјҢ规模з»ҸжөҺдјҳеҠҝе°ҡжңӘжҳҫзҺ°пјҢз”ҡиҮідјҡеҮәзҺ°и§„жЁЎдёҚз»ҸжөҺзҺ°иұЎпјҢиҝҷе°ұеҜјиҮҙвҖңйҮҚиө„дә§вҖқжЁЎејҸзҡ„дјҒдёҡеңЁзј©зҹӯз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫеҗҺзӣҲеҲ©з©әй—ҙйҒӯеҲ°жҢӨеҺӢгҖӮ

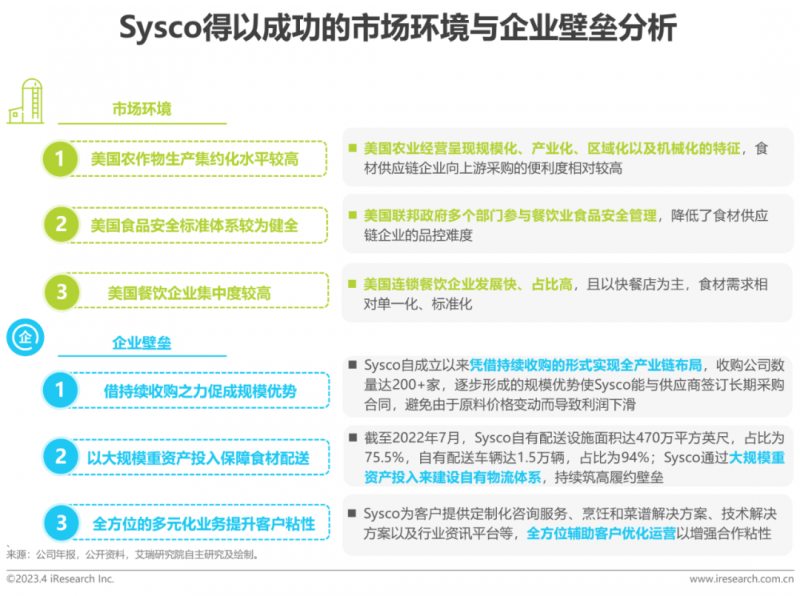

дёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫвҖңйҮҚиө„дә§вҖқжЁЎејҸдјҒдёҡжҢүз…§еҜ№е•Ҷе“ҒжҳҜеҗҰе…·жңүиҙ§жқғпјҢеҸҜеҲҶдёәиҮӘиҗҘжЁЎејҸдёҺж’®еҗҲжЁЎејҸгҖӮиҮӘиҗҘжЁЎејҸдёӢпјҢдјҒдёҡд№°ж–ӯе•Ҷе“Ғиҙ§жқғпјҢжҺҘе…Ҙдҫӣеә”й“ҫпјҢзӣҙжҺҘдёҺз»Ҹй”Җе•ҶгҖҒжү№еҸ‘е•Ҷз«һдәүпјҢеӣ иҖҢдјҡиҫғеӨ§зЁӢеәҰйҮҚеЎ‘еҺҹжңүдҫӣеә”й“ҫзҡ„еҲ©зӣҠж јеұҖгҖӮж’®еҗҲжЁЎејҸдёӢпјҢдјҒдёҡдёҚе…·жңүе•Ҷе“Ғиҙ§жқғпјҢдёҚеҸӮдёҺдҫӣиҙ§жөҒзЁӢпјҢдёҺдј з»ҹдҫӣеә”й“ҫиҝҗиҗҘе•Ҷдә§з”ҹзӣҙжҺҘз«һдәүзҡ„еҺӢеҠӣиҫғе°ҸпјҢдҪҶдјҡйқўдёҙе“ҒжҺ§зӯүеӣ°еўғгҖӮ иҮӘиҗҘжЁЎејҸеҸ‘еұ•д№ӢеҲқпјҢиө„жң¬е°ҶиҮӘиҗҘжЁЎејҸеҜ№ж ҮзҫҺеӣҪSysco并зңӢеҘҪиҜҘжЁЎејҸеҸ‘еұ•пјҢдҪҶз”ұдәҺдёӯзҫҺеҸ‘еұ•зҺҜеўғе·®ејӮиҫғеӨ§пјҢзӣёиҫғдәҺзҫҺеӣҪеҶңдёҡгҖҒйӨҗйҘ®дёҺеҶ·й“ҫзҡ„й«ҳж ҮеҮҶеҢ–пјҢдёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫзҡ„дёҠдёӯдёӢжёёеңЁдёӯзҹӯжңҹеҶ…еқҮйҡҫд»Ҙе®һзҺ°и§„жЁЎеҢ–дёҺж ҮеҮҶеҢ–пјҢиҝҷеҜјиҮҙиҮӘиҗҘжЁЎејҸеңЁдёӯеӣҪжҲҗй•ҝзҡ„еңҹеЈӨдёҺеҹәеӣ жқЎд»¶дёҚжҲҗзҶҹпјҢ继иҖҢеҜјиҮҙ规模з»ҸжөҺдјҳеҠҝйҡҫд»ҘжҳҫзҺ°гҖӮиҷҪ然已жңүиҮӘиҗҘжЁЎејҸдјҒдёҡе®һзҺ°еӯЈиҠӮжҖ§зӣҲеҲ©пјҢдҪҶдјҒдёҡиӢҘиҰҒе®һзҺ°ж•ҙдҪ“жҖ§зӣҲеҲ©зҡ„йҡҫеәҰд»Қиҫғй«ҳгҖӮжңӘжқҘйҡҸзқҖиЎҢдёҡж•ҙеҗҲжҖҒеҠҝеҠ еү§пјҢиЎҢдёҡеӨҙйғЁж•Ҳеә”е°ҶеҮёжҳҫпјҢе®ўжҲ·зҡ„йҮҮд№°д№ жғҜеҸҜиғҪејҖе§ӢйҖҗжӯҘдҫқиө–дәҺеӨҙйғЁиҮӘиҗҘжЁЎејҸдјҒдёҡпјҢдҝғдҪҝиҜҘзұ»дјҒдёҡзҡ„и®®д»·иғҪеҠӣйҖҗжӯҘжҸҗеҚҮпјҢеҠ д№ӢдјҒдёҡиҮӘиә«зҡ„зІҫз»ҶеҢ–з®ЎзҗҶиғҪеҠӣдёҚж–ӯејәеҢ–пјҢжңӘжқҘиҮӘиҗҘжЁЎејҸдјҒдёҡжңүжңӣе®һзҺ°зӣҲдәҸе№іиЎЎгҖӮ

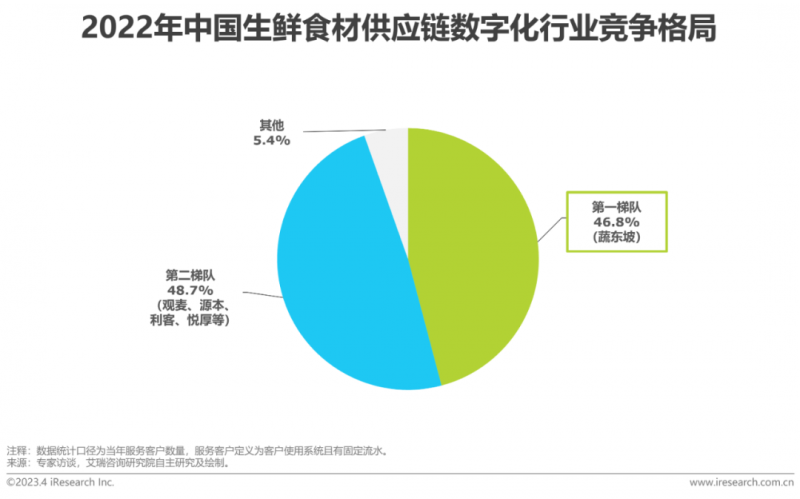

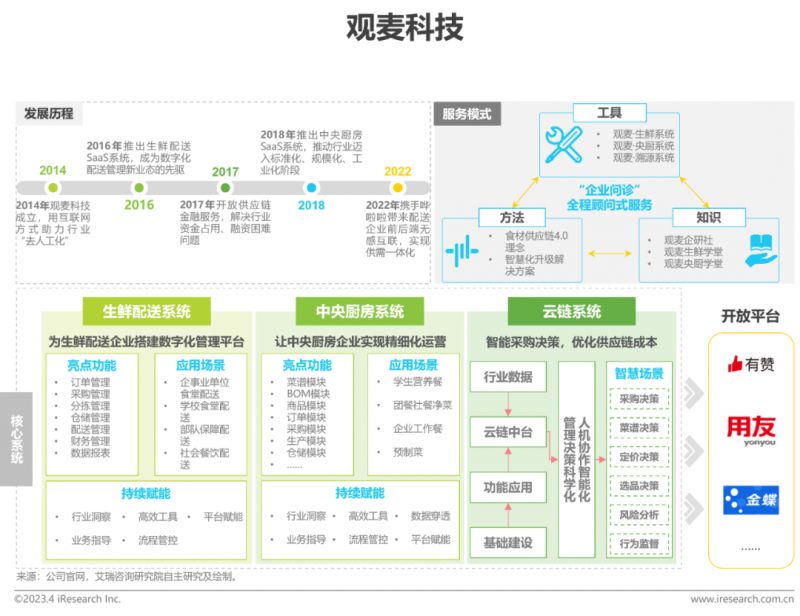

з”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–зҡ„еҸ‘еұ•жҰӮеҶө 2014е№ҙпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡж•ҙдҪ“зҡ„е·ҘдҪңжЁЎејҸд»Қ然иҫғдёәиҗҪеҗҺпјҢж•ҙдёӘиЎҢдёҡдё»иҰҒдҫқйқ дәәе·Ҙй©ұеҠЁз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫе…ЁжөҒзЁӢзҡ„иҝҗиҪ¬пјҢдҫӣеә”й“ҫеҗ„зҺҜиҠӮдё»иҰҒйҖҡиҝҮзәёиҙЁеҚ•жҚ®иҝӣиЎҢдәӨжҳ“гҖӮеӣ жӯӨпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫзҡ„жөҒйҖҡж•ҲзҺҮиҫғдҪҺпјҢдјҒдёҡжүҝеҸ—иҫғй«ҳзҡ„иҝҗиҗҘжҲҗжң¬еҺӢеҠӣгҖӮз”ұдәҺз”ҹйІңиЎҢдёҡйқһж ҮгҖҒжҳ“жҚҹиҖ—зӯүзү№жҖ§пјҢй’ҲеҜ№з”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡзҡ„ERP зі»з»ҹејҖеҸ‘йҡҫеәҰеӨ§дәҺж ҮеҮҶеҢ–зЁӢеәҰй«ҳгҖҒдҪҺжҚҹиҖ—иЎҢдёҡзҡ„ERP зі»з»ҹгҖӮеӣ жӯӨпјҢиҜҘйҳ¶ж®өеёӮеңәдёҠе°ҡжІЎжңүдё“й—Ёж”ҜжҢҒз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡдё”еҠҹиғҪе®Ңе–„зҡ„ERPзі»з»ҹгҖӮдҪҶйҡҸзқҖж•°еӯ—з»ҸжөҺжҢҒз»ӯж·ұеҢ–еҸ‘еұ•пјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡд№ҹиҝӣе…ҘдәҶж•°еӯ—еҢ–еҸ‘еұ•еҝ«иҪҰйҒ“гҖӮ蔬дёңеқЎзӯүдјҒдёҡжҲҗдёә第дёҖжү№дёәз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡжҸҗдҫӣж•°еӯ—еҢ–ж”ҜжҢҒзҡ„жңҚеҠЎе•ҶпјҢ并жҺЁеҠЁдәҶз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡж•°еӯ—еҢ–дә§е“ҒеҠҹиғҪзҡ„дё°еҜҢпјӣеҗҢж—¶пјҢйҡҸзқҖдјҒдёҡеҜ№SaaSзі»з»ҹзҡ„жҺҘеҸ—еәҰйҖҗжӯҘжҸҗеҚҮпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–е·Іжј”иҝӣиҮід»Ҙдә‘з«ҜйғЁзҪІзҡ„SaaSзі»з»ҹдёәдё»пјҢиҝҷжңүж•ҲйҷҚдҪҺдәҶз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдјҒдёҡзҡ„жҠҖжңҜжҠ•е…ҘжҲҗжң¬гҖӮ иҝ‘еҮ е№ҙпјҢйҡҸзқҖз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдјҒдёҡе®ўжҲ·зҡ„еҸ‘еұ•пјҢе®ўжҲ·еҜ№SaaSдә§е“Ғзҡ„йңҖжұӮиЎҚз”ҹеҮәдёӨдёӘжңҚеҠЎеңәжҷҜпјҡдёҺдә§е“Ғзӣёе…ізҡ„йғЁзҪІеҸҠдҪҝз”ЁжңҚеҠЎе’Ңдә§е“ҒеӨ–зҡ„е…Ёз”ҹе‘Ҫе‘ЁжңҹдёҡеҠЎе’ЁиҜўжңҚеҠЎгҖӮе®ўжҲ·жӣҙж„ҝж„ҸдёәиғҪжҸҗдҫӣй•ҝжңҹдә§е“ҒгҖҒжҠҖжңҜе’Ңе’ЁиҜўжңҚеҠЎзҡ„вҖңйҷӘдјҙејҸвҖқ еҺӮе•Ҷд»ҳиҙ№гҖӮз”ұжӯӨпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–иЎҢдёҡиЎҚз”ҹеҮәдёҡеҠЎиҜҠж–ӯгҖҒиЎҢдёҡз”ҹжҖҒејҖж”ҫдә’йҖҡзӯүйңҖжұӮгҖӮеҪ“еүҚпјҢдёәжү“йҖҡдҫӣеә”й“ҫдё»дҪ“й—ҙзҡ„вҖңж•°жҚ®еӯӨеІӣвҖқпјҢеҗ„жңҚеҠЎе•Ҷз§ҜжһҒжү“йҖ ејҖж”ҫе№іеҸ°пјҢ并йҖҡиҝҮAPIжҺҘеҸЈеҪўејҸдёәз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдјҒдёҡжҸҗдҫӣжӣҙеҠ дё°еҜҢзҡ„еә”з”ЁдҪ“зі»пјҢдҪҝз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдҪ“зі»жӣҙеҠ еӨҡе…ғдёҺејҖж”ҫгҖӮ дёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–з«һдәүеҲҶжһҗ еңЁж•°еӯ—з»ҸжөҺжҢҒз»ӯж·ұеҢ–еҸ‘еұ•зҡ„еӨ§иғҢжҷҜдёӢпјҢдёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–иЎҢдёҡд№ҹиҝӣе…ҘдәҶж–°дёҖиҪ®еҸ‘еұ•жңәйҒҮжңҹпјҢиЎҢдёҡеҶ…еӨҙйғЁдјҒдёҡзҡ„еёӮеңәдјҳеҠҝең°дҪҚд№ҹеҫ—д»ҘиҝӣдёҖжӯҘеўһејәгҖӮ2021е№ҙе’Ң2022е№ҙпјҢ蔬дёңеқЎеңЁиЎҢдёҡеқҮжҺ’еҗҚ第дёҖпјҢеёӮеңәд»ҪйўқеҲҶеҲ«иҫҫ45.7%е’Ң46.8%гҖӮдҫқжүҳиҫғејәзҡ„дә§е“ҒжҠҖжңҜе®һеҠӣгҖҒеҝ«йҖҹе“Қеә”зҡ„жңҚеҠЎиғҪеҠӣд»ҘеҸҠеҜ№еёӮеңәж–°йңҖжұӮзҡ„жҢҒз»ӯжҺўзҙўиғҪеҠӣпјҢеӨҙйғЁжңҚеҠЎе•Ҷзҡ„еёӮеңәд»Ҫйўқж•ҙдҪ“е°Ҷе‘ҲзҺ°зЁідёӯжңүиҝӣзҡ„еҹәжң¬жҖҒеҠҝпјҢиЎҢдёҡеј•йўҶдјҳеҠҝд№ҹжңүжңӣиҝӣдёҖжӯҘеўһејәгҖӮ

дёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫе…ёеһӢдјҒдёҡжЎҲдҫӢеҲҶжһҗ

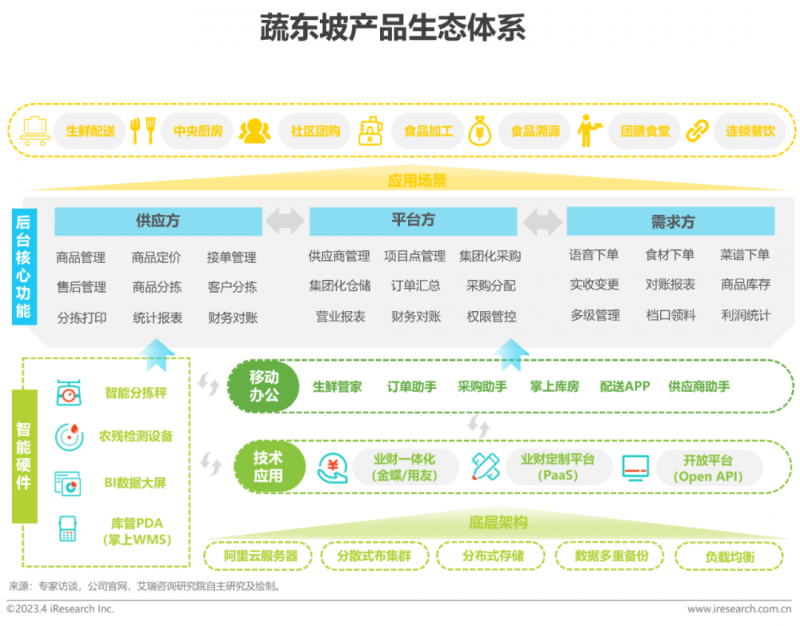

蔬дёңеқЎ еҸ‘еұ•е®ҡдҪҚ дҪңдёәеӣҪеҶ…иЎҢдёҡйўҶе…Ҳзҡ„з”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–жңҚеҠЎе•ҶпјҢ蔬дёңеқЎд»ҘвҖңи®©з”ҹйІңдәәжҜҸеӨ©еӨҡзқЎдёӨе°Ҹж—¶вҖқдёәдјҒдёҡж„ҝжҷҜпјҢиҮҙеҠӣдәҺд»Ҙе…Ҳиҝӣзҡ„дә‘и®Ўз®—+зү©иҒ”зҪ‘жҠҖжңҜпјҢдёәз”ҹйІңй…ҚйҖҒгҖҒдёӯеӨ®еҺЁжҲҝгҖҒеӣўиҶійЈҹе ӮгҖҒйӨҗйҘ®й…’еә—зӯүе®ўжҲ·жҸҗдҫӣSaaS ERPдә§е“Ғд»ҘеҸҠиҪҜ硬件解еҶіж–№жЎҲпјҢиҝӣиҖҢеҠ©еҠӣе®ўжҲ·е®һзҺ°жӣҙй«ҳзҡ„з»ҸиҗҘж•ҲзҺҮгҖӮеңЁз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–йўҶеҹҹпјҢ蔬дёңеқЎеҺҶз»ҸеҚҒе№ҙзҡ„ж·ұиҖ•еҸ‘еұ•пјҢе·Іжү“йҖ еҮәиҫғдёәж·ұеҺҡзҡ„жҠҖжңҜе®һеҠӣпјҢжӢҘжңү100дҪҷйЎ№зҹҘиҜҶдә§жқғпјҢдё”дә§е“Ғз ”еҸ‘еӣўйҳҹдәәж•°еңЁжҖ»е‘ҳе·Ҙдәәж•°дёӯзҡ„еҚ жҜ”й•ҝжңҹзЁіе®ҡеңЁ50%д»ҘдёҠгҖӮеҗҢж—¶пјҢ蔬дёңеқЎжӢҘжңүиҫғдёәе®Ңе–„зҡ„иҗҘй”Җе’ҢжңҚеҠЎзҪ‘з»ңпјҢ зӣ®еүҚе·Іи®ҫз«Ӣ 8еӨ§жң¬ең°еҢ–жңҚеҠЎдёӯеҝғпјҢзҙҜи®Ўдёәи¶…дёҮ家客жҲ·жҸҗдҫӣй«ҳж•ҲгҖҒдё“дёҡзҡ„жңҚеҠЎгҖӮж•ҙдҪ“жқҘзңӢпјҢ蔬дёңеқЎеңЁдә§е“ҒдҪ“зі»гҖҒжҠҖжңҜж”Ҝж’‘д»ҘеҸҠжңҚеҠЎиғҪеҠӣзӯүеұӮйқўе»әз«Ӣиө·дәҶиҫғејәзҡ„з«һдәүдјҳеҠҝгҖӮе…·дҪ“жқҘзңӢпјҢеңЁдә§е“Ғж–№йқўпјҢ蔬дёңеқЎзҡ„з”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–е·Ҙе…·дә§е“Ғж“ҚдҪңдҫҝжҚ·жҳ“з”ЁпјҢеҗҢж—¶пјҢе…¬еҸёеҠ ејәдёҺе®ўжҲ·е…ұеҲӣз ”еҸ‘пјҢиҝӣиҖҢеҸҲеҘҪеҸҲеҝ«ең°дјҳеҢ–еҚҮзә§дә§е“ҒдҪ“зі»гҖӮжҠҖжңҜж–№йқўпјҢе…¬еҸёзҡ„з”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–е·Ҙе…·дҫқйқ йҳҝйҮҢдә‘жңҚеҠЎеҷЁпјҢе…·жңүиҫғејәзҡ„зЁіе®ҡжҖ§пјҢеӣ иҖҢиғҪеӨҹдёәе®ўжҲ·жҸҗдҫӣзЁіе®ҡзҡ„зі»з»ҹж”ҜжҢҒпјӣеҗҢж—¶пјҢе…¬еҸёйҖҡиҝҮеҜ№е®ўжҲ·ж•°жҚ®еӯҳеӮЁгҖҒдј иҫ“дёҺеә”з”ЁзӯүеұӮйқўзҡ„е®үе…ЁжҠҖжңҜжү“йҖ пјҢиғҪеӨҹжңүеҠӣең°дҝқжҠӨе®ўжҲ·зҡ„ж•°жҚ®дёҺе•Ҷдёҡз§ҒеҜҶдҝЎжҒҜгҖӮеңЁжңҚеҠЎж–№йқўпјҢе…¬еҸёжҸҗдҫӣ7*24е°Ҹж—¶еңЁзәҝе®ўжңҚжңҚеҠЎВ пјҢеҸҠж—¶е“Қеә”е®ўжҲ·йңҖжұӮпјӣеҗҢж—¶пјҢеңЁе®ўжҲ·дҪҝз”Ёдә§е“ҒиҝҮзЁӢдёӯпјҢе…¬еҸёдҫқйқ жң¬ең°еҢ–жңҚеҠЎдјҳеҠҝпјҢжӣҙй«ҳж•Ҳең°и§ЈеҶіе®ўжҲ·еңЁдә§е“ҒдҪҝз”ЁдёҠзҡ„е өзӮ№гҖӮиҝӣдёҖжӯҘд»ҺиЎҢдёҡеҪұе“ҚеҠӣжқҘзңӢпјҢ蔬дёңеқЎиҺ·еҫ—дәҶеӣҪ家й«ҳж–°жҠҖжңҜдјҒдёҡгҖҒеҢ—дә¬еёӮвҖңдё“зІҫзү№ж–°вҖқдёӯе°ҸдјҒдёҡзӯүиЎҢдёҡиө„иҙЁиҚЈиӘүгҖӮж•ҙдҪ“жқҘзңӢпјҢ蔬дёңеқЎиғҪеӨҹеҜ№з”ҹйІңйЈҹжқҗдҫӣеә”й“ҫж•°еӯ—еҢ–иЎҢдёҡзҡ„еҸ‘еұ•иө·еҲ°иҫғеҘҪзҡ„ж ҮжқҶеёҰеҠЁдҪңз”ЁгҖӮ

дёӯеӣҪз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗ

дҝЎжҒҜеҢ–з®ЎзҗҶжҲҗдёәз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдјҳеҢ–еҚҮзә§зҡ„вҖңеҲҡйңҖвҖқеҠ йҖҹеҷЁ е°Ҫз®Ўз–«жғ…йҳІжҺ§жҺӘж–ҪдјҳеҢ–еҗҺпјҢж¶Ҳиҙ№йңҖжұӮжӯЈеңЁзЁіжӯҘйҮҠж”ҫпјҢдҪҶдёӯеӣҪдҫқ然йқўдёҙжңүж•ҲйңҖжұӮдёҚи¶ізҡ„жғ…еҶөгҖӮеҠ д№Ӣз”Ёе·ҘжҲҗжң¬гҖҒиғҪжәҗжҲҗжң¬д»ҘеҸҠжҲҝз§ҹжҲҗжң¬зӯүиҝҗиҗҘжҲҗжң¬дёҠеҚҮпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫеҗ„зә§дё»дҪ“йҷҚжң¬еўһж•ҲйңҖжұӮж—әзӣӣпјҢиҝҷиҝӣдёҖжӯҘдҝғдҪҝз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫеҗ„зә§дё»дҪ“йҖҡиҝҮж•°еӯ—еҢ–ж–№ејҸжқҘдёәдёҡеҠЎжӢ“еұ•д»ҘеҸҠжҲҗжң¬еҺӢзј©еҜ»жүҫзӘҒз ҙеҸЈгҖӮ д»Һж·ұеұӮж¬ЎзңӢпјҢиЎҢдёҡеҸ‘еұ•з»ҸиҝҮеӨҡж¬ЎжҺўзҙўпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдёҡжҖҒиҮід»ҠжңӘеҸ‘з”ҹж №жң¬жҖ§ж”№еҸҳпјҢйӣ¶ж•Јзҡ„дёӯе°ҸеһӢдјҒдёҡдҫқж—§жҳҜдё»еҠӣеҶӣгҖӮеҗҢж—¶пјҢз»қеӨ§йғЁеҲҶз”ҹйІңйЈҹжқҗдјҒдёҡдҫқ然еӨ„дәҺж•°еӯ—еҢ–иҪ¬еһӢзҡ„еҲқзә§йҳ¶ж®өпјҢд»…жңүе°‘йҮҸзҡ„еӨҙйғЁдјҒдёҡиҝӣе…ҘдёҡеҠЎе…ЁжөҒзЁӢзҡ„ж ҮеҮҶеҢ–гҖҒдҝЎжҒҜеҢ–еҸ‘еұ•йҳ¶ж®өгҖӮеҜ№дәҺжңӘе®ҢжҲҗж•°еӯ—еҢ–иҪ¬еһӢзҡ„дјҒдёҡпјҢе…¶йңҖжұӮеҸҠз—ӣзӮ№еҹәжң¬жңӘеҸ‘з”ҹеҸҳеҢ–пјҢеҚіеҲқжңҹйңҖиҰҒж»Ўи¶іеҚ•дёӘжҲ–еӨҡдёӘдә§е“ҒеҠҹиғҪйңҖжұӮпјҢдёӯеҗҺжңҹеҲҷиЎҚз”ҹеҮәдјҒдёҡз»ҸиҗҘз®ЎзҗҶйңҖжұӮгҖӮеӣ жӯӨеңЁжңӘжқҘиҫғй•ҝдёҖж®өж—¶й—ҙеҶ…пјҢж•°еӯ—еҢ–еҚҮзә§дҫқ然жҳҜиЎҢдёҡеҶ…еҗ„дјҒдёҡзҡ„еҲҡйңҖгҖӮж•ҙдҪ“иҖҢиЁҖпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдјҒдёҡйҰ–е…ҲйңҖеҖҹеҠ©ж•°еӯ—еҢ–е·Ҙе…·жҸҗеҚҮдјҒдёҡиҮӘиә«зҡ„ж•°еӯ—еҢ–иғҪеҠӣпјҢеҗҢж—¶з»“еҗҲдҫӣеә”й“ҫзҺҜиҠӮдёӯзҡ„д»“еә“з®ЎзҗҶгҖҒиҝҗиҫ“з®ЎзҗҶгҖҒжё©жҺ§зӣ‘з®ЎеҸҠе®ҡдҪҚз®ЎзҗҶзӯүз®ЎзҗҶжүӢж®өе®һзҺ°дјҒдёҡеҶ…йғЁжү§иЎҢж•ҲзҺҮдјҳеҢ–гҖҒиҝҗиҫ“иҙЁйҮҸеҸҜзӣ‘жҺ§еҸҠи®ўеҚ•дҝЎжҒҜеҸҜи·ҹиёӘзӯүз®ЎзҗҶзӣ®ж ҮпјҢд»ҘжӣҙеҘҪең°дҝғиҝӣдјҒдёҡйҷҚжң¬еўһж•ҲгҖӮ ж–°жҠҖжңҜж–°жЁЎејҸзҡ„дёҚж–ӯж¶ҢзҺ°еҠ©еҠӣз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдјҒдёҡеӨ§е№…жҸҗеҚҮз®ЎзҗҶж•ҲиғҪ и¶…зә§д»“еә“пјҡеҹәдәҺзү©иҒ”зҪ‘гҖҒеӨ§ж•°жҚ®гҖҒж•°еӯ—еӯӘз”ҹгҖҒAI/ARзӯүжҠҖжңҜпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫйўҶеҹҹжңӘжқҘжңүжңӣеҮәзҺ°ж•°жҷәеҢ–и¶…зә§д»“еә“пјҢз”ҹдә§еҠ е·ҘгҖҒеӯҳеӮЁеҲҶжӢЈгҖҒиҝӣиҙ§еҮәиҙ§зҡ„жҹ”жҖ§з®ЎзҗҶдёҺе®һж—¶зӣ‘жҺ§е°ҶжҲҗдёәеҸҜиғҪгҖӮиҝҷе°ҶжңүеҲ©дәҺи§ЈеҶіз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫд»“еә“иҙЁйҮҸеҸӮе·®дёҚйҪҗдёҺеҢәеҹҹеҲҶеёғзҰ»ж•Јзӯүдҫӣеә”й“ҫеҸ‘еұ•йҡҫйўҳгҖӮ еӨ§ж•°жҚ®е№іеҸ°пјҡеҪ“еүҚдёӯеӣҪе°ҡжңӘеҪўжҲҗз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫзӣёе…ізҡ„дҝЎжҒҜйӣҶеҗҲеһӢеӨ§ж•°жҚ®е№іеҸ°пјҢеӣ иҖҢйҡҫд»ҘеҜ№дҫӣеә”й“ҫдёӯжҜҸдёӘзҺҜиҠӮз§ҜиҒҡзҡ„жө·йҮҸж•°жҚ®иҝӣиЎҢж•ҙеҗҲдёҺиҫ“еҮәпјҢжңӘжқҘжңүжңӣеҮәзҺ°дёҺз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫжңүе…ізҡ„еӨ§ж•°жҚ®е№іеҸ°пјҢиҜҘзұ»е№іеҸ°е°ҶйӣҶжҲҗеҗ„зұ»з”ҹйІңйЈҹжқҗзҡ„ж•°жҚ®пјҢдёәдә§дёҡеҶ…зҡ„еҸӮдёҺдё»дҪ“жҸҗдҫӣеҰӮе•Ҷе“Ғе®ҡд»·гҖҒйҮҮиҙӯжҜ”д»·зӯүиҝҗиҗҘж•°жҚ®ж”ҜжҢҒгҖӮ ж”ҝеәңйҮҚи§ҶйЈҹе“Ғе®үе…Ёз®ЎзҗҶпјҢжҺЁеҠЁз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫеёӮеңәз®ЎжҺ§еҠӣиҝӣдёҖжӯҘеўһејә дёӯеӣҪз”ҹйІңйЈҹжқҗзҡ„з”ҹдә§е®үе…Ёж ҮеҮҶдҪ“зі»е°ҡжңӘеҒҘе…ЁпјҢиҖҢйЈҹе“Ғе®үе…ЁдҪңдёәйӨҗйҘ®дјҒдёҡзҡ„з”ҹе‘ҪзәҝпјҢе…ід№Һдәәж°‘зҫӨдј—зҡ„иә«дҪ“еҒҘеә·дёҺз”ҹе‘Ҫе®үе…ЁгҖӮж”ҝеәңз«Ҝй«ҳеәҰйҮҚи§ҶйЈҹе“Ғе®үе…Ёз®ЎзҗҶй—®йўҳпјҢйј“еҠұз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫиҝӣиЎҢдҝЎжҒҜеҢ–ж”№йҖ пјҢ2022е№ҙ9жңҲпјҢеӣҪ家еёӮеңәзӣ‘зқЈз®ЎзҗҶжҖ»еұҖйўҒеёғгҖҠдјҒдёҡиҗҪе®һйЈҹе“Ғе®үе…Ёдё»дҪ“иҙЈд»»зӣ‘зқЈз®ЎзҗҶ规е®ҡгҖӢгҖӮйҡҸзқҖеҢәеқ—й“ҫзӯүж•°еӯ—жҠҖжңҜеә”з”Ёзҡ„йҖҗжӯҘжҲҗзҶҹпјҢз”ҹйІңйЈҹжқҗдҫӣеә”й“ҫдјҒдёҡе°ҶйҖҡиҝҮеј•иҝӣж•°еӯ—еҢ–е·Ҙе…·з§ҜжһҒиҗҪе®һзӣёе…іи§„е®ҡпјҢе®һзҺ°з”ҹйІңйЈҹжқҗдҫӣеә”й“ҫвҖңе…Ёй“ҫжқЎвҖқејҸжҷәж…§зӣ‘з®ЎпјҢд»ҘиҝӣдёҖжӯҘеўһејәйЈҹе“Ғе®үе…Ёзҡ„дҝқйҡңиғҪеҠӣгҖӮ

еҺҹеҲӣз”іжҳҺпјҡжң¬ж–Үд»…д»ЈиЎЁдҪңиҖ…и§ӮзӮ№пјҢдёҚ代表蔬дёңеқЎз«ӢеңәгҖӮзі»дҪңиҖ…жҺҲжқғеҸ‘иЎЁпјҢжңӘз»ҸжҺҲжқғдёҚеҫ—иҪ¬иҪҪгҖӮ

зЎ®е®ҡе’ЁиҜўиҝӣиҙ§?

зЎ®е®ҡе’ЁиҜўеҚ–иҙ§?